相談ダイヤル

0120-964-316顧問契約中のお客様はこちら

042-313-8364相談ダイヤル

0120-964-316顧問契約中のお客様はこちら

042-313-8364相談ダイヤル

0120-964-316顧問契約中のお客様はこちら

042-313-8364相談ダイヤル

0120-964-316顧問契約中のお客様はこちら

042-313-8364COLUMN

コラム

毎年、頭を悩ます確定申告。それを自分でやってしまおう、ということで前編に引き続き、なるべく簡単に確定申告書Aの書き方を説明してまいります。この記事は、前編の続きとなりますので、まだご覧になっていない方は前編からお読みください。

前編では、収入と所得に関する部分を記入してきました。ここからは出てくる単語が難しそうになってきますが、かみ砕いて説明いたしますので、ぜひ最後まで書き進めてみてください。

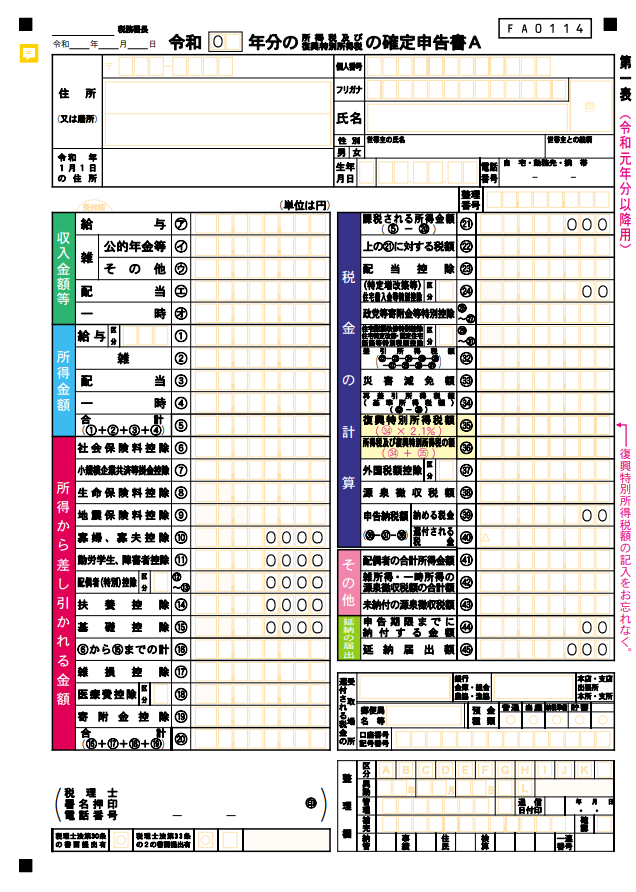

第一表

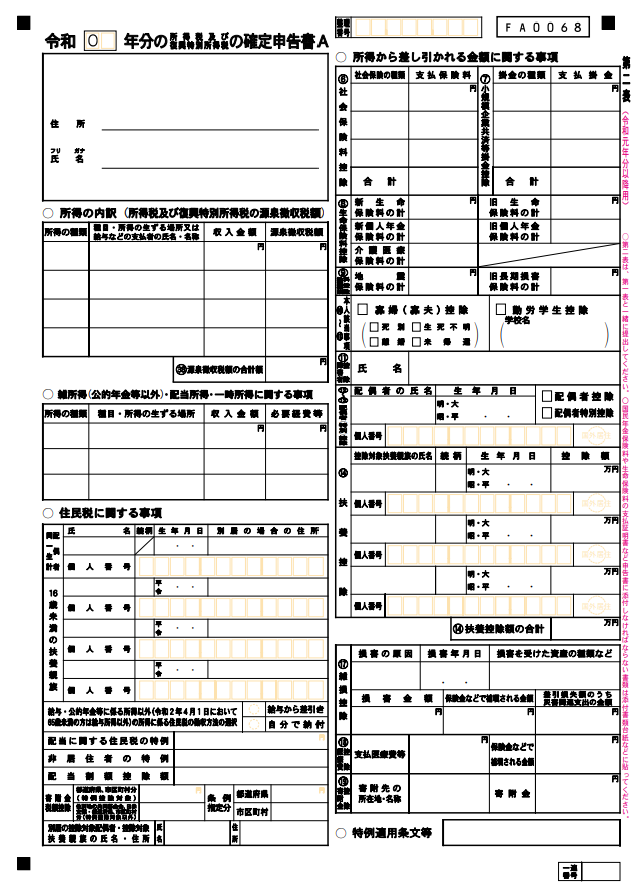

第二表

この項目では、様々な控除について記入していきます。控除とは言わば、所得のうちで非課税となるボーナス分のようなものです。ここで記入した金額分だけ節税することができるので、漏れのないように注意しましょう。

また、年末調整を受けた給与がある方で、⑥~⑮の欄で計算した金額が年末調整を受けた金額と同じ場合は、該当する欄の記入を省略できます。年末調整を受けた場合は基本的に省略できることが多いですが、雑損控除、医療費控除、寄付金控除などがある場合は個別で確定申告をする必要があります。

それでは各項目をチェックしていきましょう。確定申告書の順番とは変わりますが、「基礎控除」と年末調整で申告できない3つの控除について先に説明します。控除額の具体的な計算については今後変わる可能性もありますので、国税庁のWebサイトを参照したり、税務署に問い合わせたりして確認することをおすすめします。

⑮「基礎控除」

全ての方に適用される控除で、控除額は38万円です。年末調整を受けていない方は、忘れずに記入しましょう。

⑰「雑損控除」

災害や盗難、横領によって住宅や家財などに損害を受けた場合の控除です。該当する場合は、第二表⑰の表に詳細を記入する必要があります。

⑱「医療費控除」

自分や生計をひとつにする配偶者、その他の親族のために支払った医療費が、一定の金額以上ある場合の控除です。おおよそ、医療費から保険金で補填される金額を除いた負担額が10万円以上の方が対象となってきます。

[負担額] - [(第一表⑤の値+退職所得金額)×0.05円 or 10万円 の少ない方]で求められた金額が医療費控除額です。この控除を受ける場合は、別に医療費控除の明細書が必要となります。

⑲「寄付金控除」

国に対する寄付金や、ふるさと納税、公益社団法人などに対する寄付金を支出した場合の控除です。該当する場合は、第二表⑲の表に寄付先を記入する必要があります。

[(寄付金)円 or (第一表⑤表の値+退職所得金額)×0.4円の少ない方] - 2000円で求められた金額が寄付金控除額です。

ここからは、年末調整を受けられた方が基本的に省略できるものをご紹介します。

⑥「社会保険料控除」

自分が支払った保険料の合計額を記入します。ここで、支払った保険料とは自分だけでなく配偶者やその他の親族の負担分も含みます。裏面⑥「社会保険料控除」の表にその内訳を忘れずに記入しておきましょう。

源泉徴収票に金額の記載がある場合は、「社会保険の種類」の欄に「源泉徴収票のとおり」と記入してください。

⑦「小規模企業共済等掛金控除」

小規模企業共済法に規定された共済契約に基づく掛金などがある場合はその合計を記入し、その内訳を第二表⑦に記入します。

⑧「生命保険料控除」

生命保険や介護医療保険、個人年金保険で支払った保険料がある場合は記入し、その内訳を第二表⑧の表に記入します。計算方法は複雑ですので、生命保険会社等が発行する証明書を持って、税務署または国税庁ホームページでご確認ください。

⑨「地震保険料控除」

損害保険契約等のうち、支払った地震損害部分の保険料がある場合の控除です。内訳を第二表⑨の表に記入します。計算には損害保険会社が発行する証明書が必要となります。

⑩「寡婦、寡夫控除」

ご自分が寡婦または寡夫である場合の控除です。寡夫の方は27万円、寡婦の方は27万円と35万円の場合があります。該当する場合は、第二表⑩の表にチェックします。

⑪「勤労学生控除、障碍者控除」

勤労学生控除は勤労学生(アルバイトであっても働いている学生)が対象となる控除です。ただし合計所得金額が65万円よりも多い方や勤労によらない所得が10万円よりも多い方は、受けることができません。対象となる場合の控除額は27万円です。第二表⑩も忘れずにチェックしましょう。 自分や、同一生計配偶者、扶養親族が障害者や特別障害者である場合は障害者控除に該当します。控除額は障害者の方に対しては一人当たり27万円、特別障害者の方には40万円、同居している特別障害者の方には75万円です。 二つの控除額の合計を記入し、第二表⑩~⑪の表もお忘れなく。

⑫~⑬「配偶者控除」

同一生計配偶者がいる場合に、二人の合計所得の金額に応じて受けられる控除です。合計所得が123万円以下の方が受けることができます。 控除額については国税庁ホームページや税務署で確認することができます。該当する場合は第二表の表も記入しましょう。配偶者特別控除を受ける場合は、第一表㊶も記入しましょう。

⑭「扶養控除」

扶養親族がいる場合の控除です。控除額については国税庁ホームページ、税務署で確認することができます。

最後に、⑯と⑳に合計を記入すればここは完了です。

いよいよ納める税額を計算します。ここまできたらあと少しです。額の大きなものは特に注意しましょう。

㉑「課税される所得金額」

所得金額の合計から差し引かれる金額の合計を差し引いた額を記入します。1000円未満は切り捨てします。

「上の㉑に対する税額」

課税される所得額に所得税率をかけ、記入します。所得税率は「課税される所得金額」によって異なります。以下の表に従って計算してください。

㉓~㊲の項目は少し特殊な事例となりますので、詳しい説明は割愛し、どのような方が対象となるかのみ説明いたします。

㊳「源泉徴収税額」

毎月の給料などで天引きされている所得税等の金額を記載します。給与収入の場合は、源泉徴収票の「源泉徴収税額」をそのまま転記するだけです。

お疲れさまでした。ここでやっと、納めるべき税額が確定します。

㊴㊵「申告納税額」

確定申告書に記載通りに計算をし、プラスの場合は「納める税金」、マイナスの場合は「還付される税金」にその金額を記入します。 マイナスの場合は税務署からお金が返ってきます。

ここまでで確定申告書はほぼ出来上がりですが、まだ空いている欄がいくつかあります。最後に、残った項目をご説明しましょう。

㊶「配偶者の合計所得金額」

⑫~⑬の配偶者特別控除を受ける場合のみ記入します。

㊷「雑所得・一時所得等の源泉徴収税額の合計額」

㊳「源泉徴収税額」に記入した税額のうち、雑所得、一時所得の金額に対する源泉徴収税額の合計を記入します。

㊸「未納付の源泉徴収税額」

㊵「還付される税金」を記入した方で、勤務先からの未払いの収入がある場合にその分の源泉徴収税額を記入します。

㊹㊺「延納の届出」

確定申告により納める税金を延納する場合に記入します。

「還付される税金の受け取り場所」

㊵「還付される税金」を記入した方は、還付を受けたい銀行名や口座番号などの情報を記載します。

これで、第一表の記入は全て終了です。 残りは第二表左下の「住民税に関する事項」のみとなりました。表のとおりに記入するだけですが、注意点がいくつかあります。

・同一生計配偶者は合計所得が1000万円を超えるときのみ記入の必要があります。

・寄付金がある場合、寄付金の内訳を記入します。

以上で、確定申告書の完成です!後は必要な書類を添えて提出してください。 大変な作業ではありますが、何を書けば良いかがわかっていると意外とすんなり出来上がりますし、何より税金や控除への理解が深まってのではないかと思います。 ぜひ一度、挑戦してみてください。